طباعة الدولار الزائدة تضع واشنطن في مواجة أزمة ديون أخرى

البعث الأسبوعية- هناء شروف

انتقلت الولايات المتحدة مرة أخرى إلى نقطة حرجة في أزمة ديونها، حيث وصلت ديونها الحكومية الفيدرالية غير الممولة إلى 31.41 تريليون دولار في تشرين الثاني 2022، في حين اتخذت وزارة الخزانة الأمريكية تدابير طارئة لتجنب خرق سقف الديون، لكن الصراع المستمر بين الديمقراطيين والجمهوريين ينذر بتعميق الأزمة.

الخوف من التخلف عن سداد الديون يلوح في الأفق بشكل كبير، حيث حذرت وزيرة الخزانة الأمريكية جانيت يلين الكونغرس من أن الولايات المتحدة قد تكون غير قادرة على دفع الفواتير في وقت مبكر من 1 حزيران القادم إذا لم يرفع المشرعون أو يعلقوا حد الديون، الأمر الذي قد يكون وخيماً وله عواقب عالمية. لقد ضغط أعضاء مجلس الشيوخ الديمقراطيون على الجمهوريين بشأن مأزق سقف الديون المتزايد الخطورة، قائلين إن التخفيضات في الخدمات الحكومية ستكون مؤلمة إذا أصبح مشروع القانون الذي دفعه الجمهوريون مؤخراً من خلال مجلس النواب قانوناً.

إن التخفيض المحتمل لتصنيف الديون السيادية للولايات المتحدة، وضعف الدولار الأمريكي كعملة احتياطية عالمية، والأزمة المالية العالمية كلها احتمالات. لكن تعد طباعة الأوراق النقدية، وإصدار السندات من أهم أدوات السياسة في الولايات المتحدة لتحفيز اقتصادها، ونتيجة لذلك تطور معيار الدولار إلى معيار ديون الولايات المتحدة.

سقف الدين هو في الأساس الحد الأقصى للمبلغ الإجمالي لديون الحكومة الفيدرالية. إنه قيد قانوني وضعه الكونغرس، ويستخدم كوسيلة مهمة للحد من ديون الحكومة الفيدرالية. يغطي سقف الدين 99 في المائة من المبلغ الإجمالي للديون الفيدرالية الأمريكية، بما في ذلك الديون العامة (المستخدمة لتمويل عجز الميزانية) والديون الصادرة إلى حسابات الحكومة الفيدرالية (المستخدمة للوفاء بالالتزامات الفيدرالية).

لقد تم تعيين سقف الديون لمنع الحكومة الفيدرالية من الاقتراض بتهور، والتي تم تأسيسها قانوناً في عام 1917، إذ منذ ذلك الحين وضع الكونغرس الحد الأقصى لإصدار السندات من خلال التشريع. ومع ذلك فإن سقف الدين الأمريكي هو حد رمزي لأنه مع توسع الائتمان الوطني تم رفع حد الدين القانوني بشكل مستمر. من عام 1997 إلى عام 2022 ،على سبيل المثال، رفعت الولايات المتحدة سقف الديون 22 مرة.

على مدار العشرين عاماً الماضية، ارتفع الحد القانوني للديون من 6.4 تريليون دولار أمريكي إلى 31.41 تريليون. في نهاية السنة المالية 2022، بلغ إجمالي الدين الفيدرالي للولايات المتحدة 30.93 تريليون دولار، وهو ما يمثل 121.5 في المائة من الناتج المحلي الإجمالي، مع تجاوز إجمالي الدين العام المستحق الناتج الاقتصادي المشترك للصين واليابان وألمانيا والمملكة المتحدة.

ارتفع الدين الفيدرالي للولايات المتحدة بنحو 60 نقطة مئوية منذ ما قبل أزمة الرهن العقاري لعام 2008، ومنذ تفشي جائحة كوفيد 19 كان حجم وسرعة التوسع المالي الأمريكي غير مسبوقين من أجل تحفيز الانتعاش الاقتصادي. أطلقت إدارة دونالد ترامب وإدارة جو بايدن سبع جولات من سندات التحفيز المالي بقيمة 3.8 تريليون دولار، وإصدار ديون صافية بقيمة 6.2 تريليون دولار، أي ضعف المبلغ السابق في أعقاب أزمة الرهن العقاري في عام 2008.

الزيادة في الديون تغذيها تسييل الديون، ففي الوقت الحاضر يعد الاحتياطي الفيدرالي ثاني أكبر حائز للديون الحكومية الأمريكية، حيث يشتري بنك الاحتياطي الفيدرالي السندات الحكومية في السوق الثانوية، ويعطي سندات العملة المطبوعة حديثاً إلى التجار الأساسيين الذين يقومون بتحويلها بعد ذلك إلى وزارة الخزانة.

إن توسيع الميزانية العمومية للاحتياطي الفيدرالي عندما يقترن بالعجز المالي للحكومة الفيدرالية، وحجم أصول، وخصوم الاحتياطي الفيدرالي في الميزانية العمومية (أو حيازات السندات الحكومية) هي عملية تحويل الدين إلى نقود. كما انخفضت نسبة سندات الخزانة الأمريكية التي يحتفظ بها الدائنون الأجانب بشكل كبير بين عامي 2008 و 2020، في حين زادت النسبة التي يحتفظ بها الاحتياطي الفيدرالي بشكل كبير. ولضمان عدم انخفاض معدل نمو إنفاق الحكومة الأمريكية، يجب على الحكومة الفيدرالية الاستمرار في الاعتماد على بنك الاحتياطي الفيدرالي في تمويل سندات الخزانة الخاصة بها.

لم تؤد الطباعة الجامحة للنقود إلى السيولة العالمية المفرطة وتوسع الديون فحسب، بل أدت أيضاً إلى زيادة الميزانية العمومية للاحتياطي الفيدرالي إلى 8.9 تريليون دولار بشكل غير مسبوق. لذلك واستجابةً لمعدل التضخم المرتفع في الولايات المتحدة، والذي وصل مؤخراً إلى أعلى مستوى له في 40 عاماً، رفع بنك الاحتياطي الفيدرالي أسعار الفائدة 10 مرات، مع زيادة تراكمية قدرها 500 نقطة أساس، وهي أكثر دورات الارتفاع عدوانية منذ الثمانينيات.

لكن الزيادات الكبيرة في أسعار الفائدة أدت أيضاً إلى زيادة كبيرة في تكلفة خدمة الدين الفيدرالي للولايات المتحدة. ووفقاً لتقديرات مكتب الميزانية في الكونغرس، ونظراً للتأثيرات المشتركة للتضخم المرتفع، والارتفاعات الشديدة في أسعار الفائدة، سيتكبد الدين الفيدرالي الأمريكي 2.5 تريليون دولار إضافية في تكاليف الخدمة بين عامي 2022 و 2031 الماليتين.

بشكل أساسي يمكن للولايات المتحدة الاستمرار في الاقتراض، وترحيل ديونها طالما أن إيراداتها المالية يمكن أن تغطي مدفوعات الفائدة الحكومية، وذلك بفضل وضع العملة الدولية المهيمن على الدولار الأمريكي.

ومع ذلك فإن الارتفاع الحاد في ديون الولايات المتحدة يشكل تهديداً خطيراً لهذه الاستراتيجية، فعلى المدى الطويل لن يكون دين الحكومة الفيدرالية قابلاً للتحمل على الرغم من أن الولايات المتحدة لم تتخلف عن سداد الديون حتى الآن، إلا أنه لا ينبغي الاستهانة بالاضطرابات السياسية، وصدمات الأسواق المالية الناجمة عن الجمود في مفاوضات الديون بين الإدارة والكونغرس.

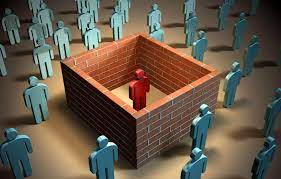

بسبب الاستقطاب المتزايد بين الديمقراطيين والجمهوريين، أصبح سقف الديون ورقة مساومة رئيسية في الألعاب السياسية في الولايات المتحدة. ومن المثير للاهتمام أن معظم مواجهات سقف الديون حدثت عندما لم يكن الحزب الديمقراطي يسيطر على مجلسي النواب والشيوخ.

يذكرنا الوضع الحالي في الولايات المتحدة بعامي 1995 و 2011 عندما حدثت أكثر المواجهات توتراً بشأن سقف الديون. في عام 2011 ،على سبيل المثال، وصلت مفاوضات سقف الديون بين إدارة باراك أوباما والجمهوريين الذين سيطروا على مجلس النواب إلى طريق مسدود حتى اليوم الذي نفدت فيه أموال وزارة الخزانة.

أدت هذه المواجهة الشديدة إلى خفض “ستاندرد آند بورز”، التصنيف الائتماني السيادي للولايات المتحدة، لأول مرة من AAA إلى AA + ، مما أدى إلى اضطراب شديد في أسواق الأسهم والسندات العالمية، حيث ارتفعت أسعار الذهب بنحو 13٪ ، وانخفض مؤشر داو جونز بنسبة 15 في المائة، وانخفض عائد سندات الخزانة لأجل 10 سنوات بمقدار 82 نقطة أساس.

الآن، مع انقسام الكونغرس مرة أخرى، من المرجح أن يتحول الجمود بشأن سقف الديون إلى صداع آخر لإدارة جو بايدن المتعثرة، حيث سيبذل الجمهوريون الذين يمثلون الأغلبية في مجلس النواب، ويسيطرون على سلاسل الأموال قصارى جهدهم لمنع مرور مشروع قانون لرفع سقف الديون.

لن يؤدي هذا إلى إعاقة خطة التزامات الأصول الفيدرالية لمكافحة التضخم المرتفع فحسب، بل قد يؤدي أيضاً إلى تسريع بيع سندات الخزانة الأمريكية، وإلحاق الضرر بمصداقية الدولار الأمريكي كعملة احتياطية دولية، وإحداث أزمة مالية عالمية أخرى.